投資觀點

投資觀點  市場快訊

市場快訊

投資觀點

投資觀點  市場快訊

市場快訊

2026/01/09

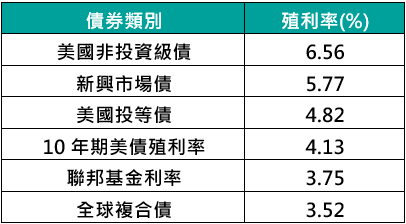

美國聯準會主席新任人選即將揭曉,市場預料不論誰接任新任主席,對於貨幣政策的態度將偏向鴿派,可以預見今年降息仍有增加空間,歷史數據顯示,在降息環境下,往往能帶動公債殖利率持續下行,進而使美債殖利率仍有下行空間,創造美國非投資級債的資本利得契機;更重要的是,盤點各類債券資產最新殖利率,仍以美國非投資級債居債市之冠,達6.56%。(資料來源:Bloomberg,玉山投信,2025/12/24)

PGIM保德信美元非投資等級債券基金(本基金之配息來源可能為本金)經理人張世民表示,除了降息帶來資本利得空間,隨著聯準會於2023年結束升息循環,帶動債券市場進入牛市,看好美債殖利率回落至合理水準後,後續債券報酬將以收益為主要驅動來源,其中又以美國非投資級債的殖利率最為誘人。(資料來源:Bloomberg,玉山投信,2025/12/24)

資料來源 : Bloomberg,玉山投信整理,2025/12/24

從2016年以來的走勢分析,美國非投等債報酬來源主要為票息,過去10年美國非投等債總報酬82%,其中票息報酬達76%,價格報酬僅有6%,代表即使市場出現波動,較高票息仍能提供防禦效果,降低價格波動對整體回報的影響,透過長期累積,更能享受長期資產增值機會。(資料來源:Bloomberg,玉山投信,2025/12/24)

再者,企業體質改善,非投資級債違約率大幅下滑,也是吸引資金的有利條件,張世民說明,美國非投等債信評結構不斷改善,目前BB和B級債券合計占美國非投等債市場約9成,CCC債券比重也低於長期平均。JPMorgan 預估2026年美國非投等債企業違約率為2.75%,遠低於長期平均的3.4%,顯見目前企業信用狀況處於良好狀態,足以因應市場風險。(資料來源:JP Morgan,2025/12/19)

若要參與非投資級債的長線收益,建議聚焦美國非投資級債,不僅相較新興市場非投資級債、全球非投資級債、歐洲非投資級債平均報酬表現更佳,年化波動度也是4大非投資級債中最低的券種,宜透過分散產業與發行人曝險方式布局,避免單一事件產生較大風險,目前相對看好房屋建築業以及不受關稅影響的次產業。(資料來源:玉山投信,2026/01)

ESUNAM20260121